CRS下如何界定您是哪里的稅務居民?這些熱門國家的標準,你值得收藏!

發布日期:2017-08-09 14:19 來源:未知

隨著我國CRS的正式落地實施,讓擁有各類海外賬戶的跨境富人的金融資產迎來了"裸奔"時代。過去,可以利用國家間的信息不對稱到處藏錢、隱匿資產,但CRS的實施,正式宣告了這個時代的終結,并或多或少地給國內高客和從事國際貿易的人帶來了一定的恐慌。

在前一篇文章中,我們詳細給大家解說了CRS新政的相關內容。從這些基礎內容中,我們可以看出,CRS框架下金融賬戶信息交換的基礎,是賬戶所有人是否為當地稅務居民。

說白了,CRS下,賬戶所有人的納稅義務不是根據你的國籍而定的,而是通過界定你是哪里的稅務居民,來決定應該承擔什么樣的納稅義務。那么,如何評估CRS對自己的影響程度?如何合理應對CRS?首當其沖的是,我們要搞清楚的我們究竟是哪里的稅務居民。

例如,在英國工作生活的王小姐在被認定為英國稅務居民的條件下,其在英國當地的金融賬戶信息是不會被披露給中國稅務機關的。但是,王小姐如果在國內還有金融賬戶,那么這些信息將由中國稅務機關交換給英國政府的。

但是,還存在一種情況就是,比如他可能是阿聯酋或者是加勒比某島嶼國家的稅務居民,由于這些國家是暫時沒有加入CRS行列的國家,沒有全球納稅義務,所以即使這種海外賬戶的資料被交換回給這些國家的稅務局,其稅務局也不會向他征稅。

那么,我們是不是可以通過移居到這些國家或者地區,來應對CRS呢?其實,這個問題就回到了前面我們所說的,賬戶所有人的納稅義務不是根據你的國籍而定的,而是根據你是哪里的稅務居民而定的,今天,晉昇小編就帶領大家來看一看各國稅務居民的認定標準。

稅務居民的定義

在經濟全球化的背景下,對同一項跨境經濟活動中產生的所得應由哪個國家征稅,涉及國家間的稅收管轄權問題。判定稅務居民身份是行使稅收管轄權的重要前提之一,也是納稅人享受有關國家相互簽訂的國際稅收協定待遇的重要條件。在實踐中,很多納稅人判斷不清。

稅務居民不同于我們通常所熟知的居民概念。稅務居民身份判定是按照各國國內法,由于住所、居所、成立地、實際管理機構所在地或者其他類似的標準而進行的稅法層面的稅收身份界定,它與一國稅收管轄權的行使,以及納稅人承擔的納稅義務范圍密切相關。根據我國企業所得稅法和個人所得稅法的相關規定,我國居民企業和居民個人身份判定分別適用不同的標準。

中國大陸個人稅務居民的定義

中國國籍的人是不是就一定是中國個人稅務居民?

根據《中華人民共和國個人所得稅法》及其實施條例的相關規定,我國的個人稅務居民也分為兩類情形:一類是在中國境內有住所的中國公民和外國僑民,但不包括雖具有中國國籍,卻并未在中國大陸定居,而是僑居海外的華僑和居住在中國香港、澳門、臺灣的同胞。其中,在中國境內有住所的個人,指因戶籍、家庭、經濟利益關系而在中國境內習慣性居住的個人。還有一類是在中國境內居住,且在一個納稅年度內,一次離境不超過30天,或多次離境累計不超過90天的外國人、海外僑民和中國香港、澳門、臺灣同胞。

這兩類稅務居民在中國的金融賬戶信息不會被交換至其他CRS參與國或地區。還有一種特殊的情形,即一個人根據中國法規屬于中國稅務居民,根據某外國法規又屬于外國稅務居民,在這種情形下中國仍會將其視作外國稅務居民,會把他的信息交換給其他國家。

中國大陸企業稅務居民的定義

1、本法所稱居民企業,是指依法在中國境內成立,或者依照外國(地區)法律成立但實際管理機構在中國境內的企業。

2、本法所稱非居民企業,是指依照外國(地區)法律成立且實際管理機構不在中國境內,但在中國境內設立機構、場所,但有來源于中國境內所得的企業。

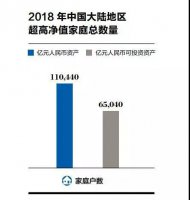

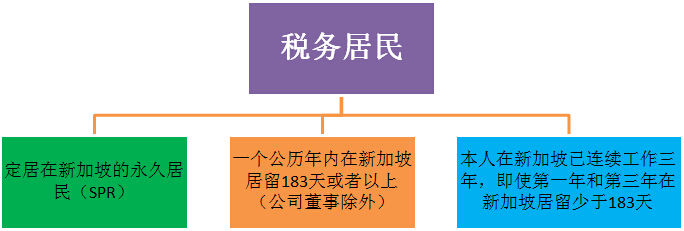

為了更直觀地給大家展示中國稅務居民的定義,方便大家理解,我們來看看下面的圖表。

中國內地稅務居民

只要符合其中的任一項就算是稅務居民

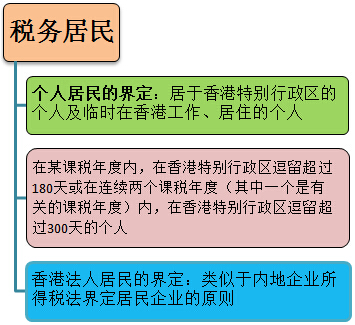

中國香港稅務居民

只要符合其中的任一項就算是稅務居民

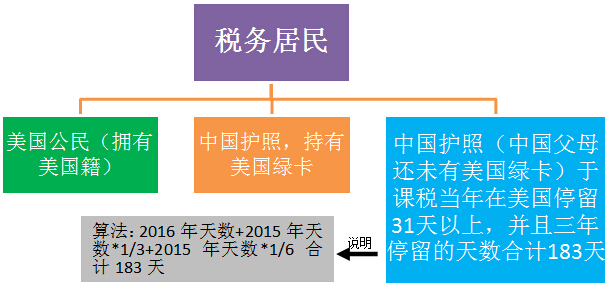

美國:雙重身份的美國報稅規則

美國稅務居民的定義

第一種:持美國護照或"綠卡"的外國人(美國居民)

第二種:符合條件的持有非移居護照的外國人:

1、當前公歷年度在美國停留至少31天;

2、在過去三年內居住在美國境內大于或等于183天:

本年居住天數+過去第一年居住天數*1/3+過去第二年居住天數*1/6和大于等于183天。

如果一個外國人符合上述實際居住天數的要求,他則被認定為美國稅務居民,需要像美國公民和綠卡持有人一樣申報美國稅,且對全球收入納稅。

加拿大:居住因素/身份因素

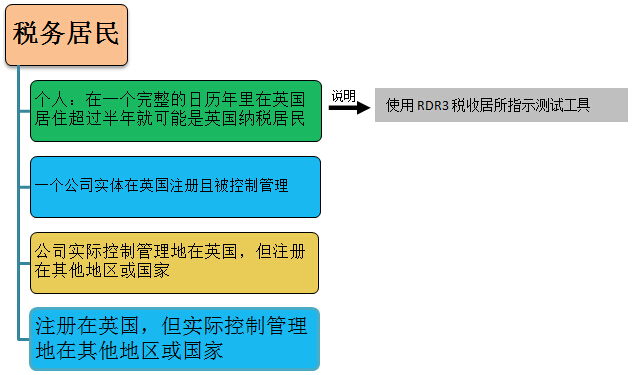

英國:只要符合任一項就算是稅務居民

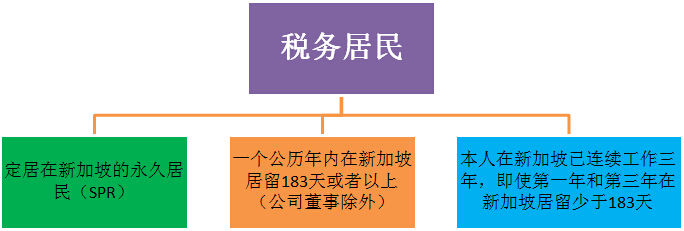

新加坡:只要符合任一項就算是稅務居民

結語:綜上所述,應對CRS的根本其實在于稅務居民身份的界定,對于境外配置了資產的高凈值人士而言,選擇自己的稅務居民身份就成為了CRS背景下稅務籌劃的核心問題之一,但是如何去籌劃自己的身份,籌劃的過程有哪些細節需要大家注意,詳情請咨詢晉昇的業務顧問,垂詢熱線:400-833-0866。

相關推薦

- 2017-12-29 《企業境外投資管理辦法》正式發布,2018年3月1日起施行!

- 2017-07-21 一張圖帶你看懂家族信托

- 2017-08-29 CRS新政下,如何界定“積極”與“消極”非金融機構?

- 2017-11-07 阿里巴巴、可口可樂、Apple都在這里注冊!三分鐘看懂世界五大離岸金融市場!

- 2019-02-27 中國香港公司年審,到底有多重要?

- 2018-08-10 人民幣持續貶值!海外資產配置迫在眉睫!

- 2013-06-25 杰瑞股份:設備制造及服務板塊迅速擴張,推動杰瑞

- 2017-08-24 重磅!美國稅改取得重大進展!白宮與國會就關鍵問題達成共識